Publié le et rédigé par Cyril Jarnias

Publié le et rédigé par Cyril Jarnias

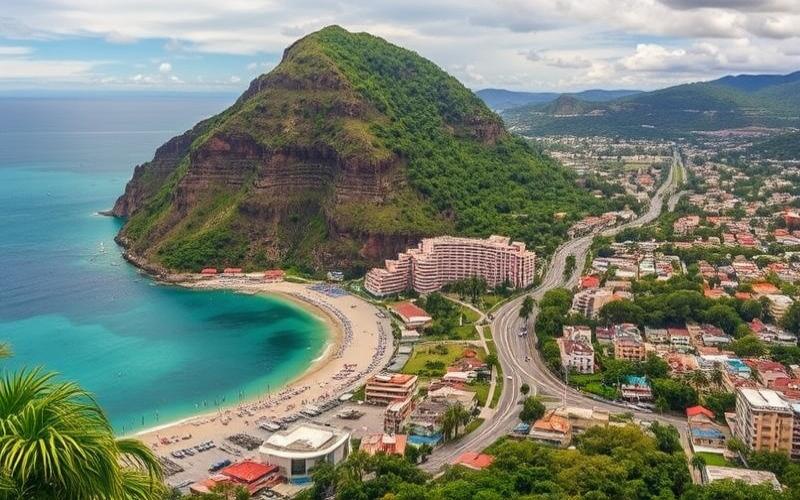

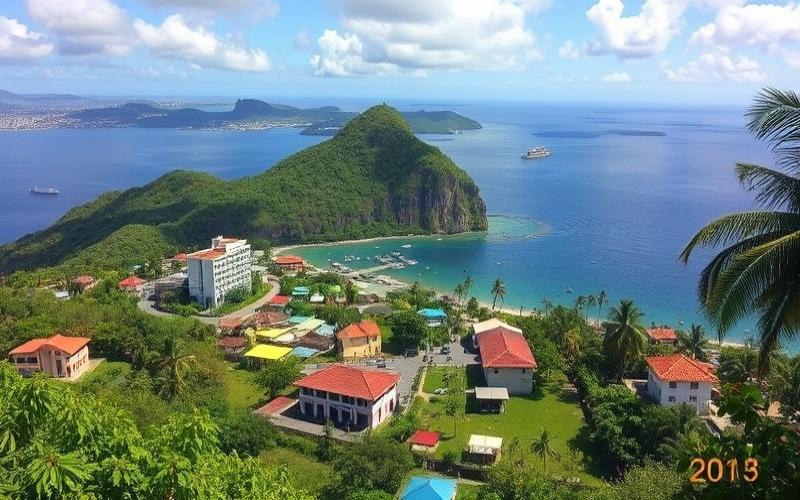

Investir dans l’immobilier à l’étranger peut être une aventure excitante et lucrative, offrant des opportunités uniques pour diversifier son patrimoine. La République dominicaine, un pays offrant des plages paradisiaques et une culture riche, se classe parmi les destinations les plus prisées par les expatriés pour des investissements immobiliers. Grâce à son économie croissante et à son environnement fiscal attractif, le pays attire de nombreux investisseurs désireux de bénéficier d’un marché en expansion. Avec une multitude d’options allant des appartements modernes en ville aux villas en bord de mer, investir ici n’est pas seulement une possibilité de rendement mais aussi une chance de vivre un style de vie enviable. Cet article vous guidera à travers les étapes essentielles pour naviguer dans le marché immobilier de la République dominicaine, en soulignant les aspects légaux, culturels et financiers à considérer pour faire de votre projet d’investissement une réussite.

Comprendre le cadre légal de l’immobilier en République dominicaine

Le système juridique de la République dominicaine concernant la propriété immobilière repose sur le principe du droit civil, avec des lois claires encadrant l’achat, la vente et le transfert de biens. La principale législation est la Loi sur le registre de la propriété n° 108-05, qui structure l’enregistrement et garantit les droits des propriétaires.

Lois principales régissant l’immobilier :

- Loi sur le registre de la propriété n° 108-05.

- Loi CONFOTUR (158-01) pour les projets touristiques offrant des avantages fiscaux aux investisseurs étrangers.

- Réglementation du FIDEICOMISO permettant une protection supplémentaire lors d’achats sur plan ou dans des projets neufs.

Droits et protections pour les acheteurs étrangers :

- Les étrangers peuvent acheter, posséder et vendre librement des biens immobiliers en République dominicaine.

- Aucun statut particulier ou résidence n’est requise pour investir en tant qu’étranger ; seule une procédure d’identification fiscale (RNC) doit être suivie.

- Les sociétés étrangères peuvent acquérir un bien si elles sont domiciliées localement et enregistrées auprès du commerce et du fisc.

Restrictions éventuelles :

Les restrictions sont rares mais concernent surtout certains terrains agricoles ou proches de frontières ; il est donc essentiel de vérifier chaque transaction individuellement.

Étapes légales d’acquisition par un expatrié :

- Recherche du bien immobilier adapté à ses besoins.

- Vérification préalable avec un avocat spécialisé afin d’examiner :

- L’historique légal,

- L’absence d’hypothèque ou litige,

- La conformité cadastrale.

- Signature d’un accord préliminaire impliquant généralement un acompte (souvent 10 %) placé sur compte séquestre géré par notaire local.

- Rédaction du contrat définitif devant notaire puis paiement intégral convenu selon modalités contractuelles.

- Enregistrement auprès de la Direction Générale des Impôts Intérieurs (DGII), obtention ou attribution du numéro RNC nécessaire au transfert officiel du certificat de titre foncier au nom de l’acheteur.

| Étape | Description |

|---|---|

| Vérification | Contrôle juridique complet par avocat |

| Accord préliminaire | Signature + dépôt acompte chez notaire |

| Contrat définitif | Rédaction devant notaire |

| Paiement | Versement final sécurisé |

| Enregistrement DGII | Transfert officiel, obtention numéro fiscal |

Rôle des notaires & importance d’un avocat immobilier :

Notaires :

- Sécurisent tous dépôts financiers via comptes séquestres,

- Authentifient actes officiels,

- Garantissent validité formelle devant autorités locales.

Avocat spécialisé :

Assure que toutes vérifications soient menées avant achat ; c’est indispensable pour éviter fraudes fréquentes et litiges post-acquisition.

Taxes & frais associés à l’achat immobilier :

- Frais d’enregistrement : environ 3 % à 4 % du prix total

- Impôt annuel sur patrimoine immobilier dépassant RD$7M (environ €115K)

- Honoraires juridiques/notariés : variables selon cabinet

- Frais bancaires éventuels en cas de financement

Ces coûts doivent être anticipés car ils impactent directement la rentabilité globale pour investisseurs étrangers — notamment dans les zones touristiques où fiscalité peut parfois être allégée grâce à CONFOTUR lors d’acquisitions neuves (exonérations temporaires possibles).

Meilleures pratiques pour sécuriser son investissement :

- S’entourer impérativement d’un avocat spécialisé indépendant

- Recourir systématiquement aux services notariales agréés

- Privilégier achats bénéficiant clairement des garanties offertes par FIDEICOMISO ou dispositifs CONFOTUR

- Exiger tous documents originaux liés au titre foncier avant toute signature/versement

- Vérifier absence totale hypothèque/litige via consultation exhaustive registres publics

::Protéger son investissement passe toujours par une vérification stricte, accompagnée exclusivement par professionnels reconnus localement::

Bon à savoir :

En République dominicaine, les expatriés peuvent acheter des biens immobiliers sans restrictions majeures, mais il est crucial de passer par un notaire pour assurer la conformité légale et de prévoir un budget pour les taxes qui peuvent s’élever à environ 3 % du prix d’achat. Il est également recommandé de consulter un avocat spécialisé pour éviter tout litige et garantir un transfert de propriété sans faille.

Considérations fiscales et financières pour un investissement réussi

Aspects fiscaux spécifiques à l’investissement immobilier en République dominicaine

- Impôt foncier (IPI) : L’IPI est appliqué annuellement à 1 % de la valeur des biens immobiliers dépassant un seuil fixé chaque année (environ 172 230 USD en janvier 2025). Les maisons d’habitation, terrains urbains et propriétés commerciales sont concernés. Le paiement s’effectue en deux versements semestriels, avec déclaration obligatoire dans les 60 premiers jours de l’année.

- Taxe de transfert de propriété : Lors d’une acquisition immobilière, une taxe équivalente à 3 % de la valeur du bien est due au moment du transfert.

- Exonérations fiscales :

- Propriétés inférieures au seuil annuel fixé.

- Personnes âgées de plus de 65 ans ne possédant qu’un seul bien immobilier.

- Rentiers dont au moins 50 % des revenus proviennent de l’étranger.

| Type d’impôt | Taux | Moment du paiement | Exemptions principales |

|---|---|---|---|

| Impôt foncier (IPI) | 1 % > seuil annuel | Deux fois par an | Valeur inférieure au seuil |

Stratégies d’investissement adaptées aux expatriés

Avantages fiscaux spécifiques pour les investisseurs étrangers en République dominicaine :

- Exonération des droits d’enregistrement immobiliers (3% → 0%) lors de l’acquisition de la première propriété pour les retraités et rentiers étrangers.

- Exonération de 50% sur l’Impôt sur le Revenu (ISR) des bénéfices issus de la vente d’immeubles, avec abattement spécifique si la résidence principale est détenue depuis plus de trois ans.

- Régime fiscal basé sur la territorialité : seuls les revenus générés localement sont imposés, ce qui signifie que les expatriés ne sont pas imposés sur leurs revenus étrangers.

- Loi Confotur : exonération du paiement de l’impôt foncier annuel, taxe sur le transfert immobilier et droits d’importation pour matériaux liés à des projets touristiques ou résidentiels dans certaines zones privilégiées.

- Pour les nouveaux résidents : exemption temporaire (trois ans) d’impôts locaux sur les revenus provenant de sources étrangères.

Types d’investissements immobiliers attractifs pour expatriés :

Liste des biens particulièrement recherchés :

- Copropriétés dans complexes touristiques (front mer, golf)

- Villas dans quartiers résidentiels sécurisés

- Projets résidentiels en développement offrant gestion locative intégrée

- Appartements destinés à la location saisonnière ou longue durée

| Type d’investissement | Attractivité | Avantages fiscaux |

|---|---|---|

| Copropriété touristique | Forte demande locative | Loi Confotur |

| Villa résidentielle | Valorisation patrimoniale | Exonérations ISR |

| Projet en développement | Prix avantageux | Réduction impôts fonciers |

| Appartement urbain | Rentabilité stable | Territorialité fiscale |

Conseils pour diversifier son portefeuille immobilier et minimiser les risques :

- Diversifier entre plusieurs types de biens (touristiques, urbains, résidentiels).

- Investir dans différentes régions du pays afin d’amortir l’impact localisé du marché.

- Varier entre locations saisonnières et longue durée selon le profil recherché.

Stratégies efficaces pour gérer ses biens à distance :

- Faire appel à une agence locale spécialisée en gestion locative.

- Utiliser plateformes numériques dédiées au suivi administratif et technique du bien.

- Mettre en place un système automatisé pour encaissement des loyers et règlement des charges courantes.

Liste pratique :

- Choisir une agence expérimentée avec service multilingue

- Mandater un avocat local lors chaque transaction ou litige

- Souscrire assurances couvrant vacance locative et dégradations

Aspects juridiques essentiels :

- Faire appel systématiquement à un professionnel juridique local lors :

- De l’achat/vente,

- Du contrôle cadastral,

- De la vérification notariale,

- De la rédaction/mise à jour du contrat locatif

- Vérifier conformité légale vis-à-vis :

- Titres fonciers,

- Règlements locaux spécifiques aux zones touristiques,

- Lois relatives aux investissements étrangers

⚠️ L’accompagnement par professionnels locaux – avocats spécialisés, notaires certifiés – est indispensable afin d’éviter tout risque juridique ou administratif lors de transactions immobilières.

Diversifier ses investissements immobiliers tout en profitant pleinement du cadre fiscal dominicain permet aux expatriés une optimisation patrimoniale adaptée.

Bon à savoir :

Les expatriés bénéficient d’exonérations fiscales intéressantes en République dominicaine, comme l’absence d’impôts fonciers pour certaines propriétés et des réductions sur les revenus locatifs; investir dans des copropriétés situées dans des complexes touristiques offre non seulement un potentiel de revenus stable, mais permet aussi une gestion à distance efficace via des sociétés de gestion locales.

Mécanismes de financement international pour les non-résidents

Mécanismes de financement international disponibles pour les non-résidents en République dominicaine :

- Prêts hypothécaires auprès de banques locales

- Lignes de crédit internationales

- Entreprises spécialisées dans le financement immobilier pour étrangers

- Financement direct par promoteur

| Mécanisme | Taux d’intérêt typiques | Apport personnel | Conditions d’éligibilité | Exigences documentaires | Avantages | Inconvénients |

|---|---|---|---|---|---|---|

| Banques locales | 8–12% | 30–50% du prix | Stabilité financière, bon historique de crédit | Passeport, déclaration de revenus, historique bancaire, etc. | Solution locale, accès rapide | Apport élevé, taux parfois supérieurs |

| Lignes de crédit internationales | Variable selon la banque et le pays | Selon l’établissement | Solvabilité internationale reconnue | Documents bancaires internationaux | Flexibilité sur devises et montants | Complexité administrative |

| Financement via entreprises spécialisées & promoteurs immobiliers | Souvent supérieur à celui des banques (jusqu’à 15%) | Parfois sans apport initial ou avec acompte réduit | Dossier simplifié pour expatriés | Passeport et justificatifs financiers basiques | Processus simplifié | Taux souvent plus élevés |

Exemples récits d’expatriés ayant réussi leur achat immobilier :

- Un investisseur français a utilisé un prêt hypothécaire local avec un apport personnel de 40%, présentant son passeport et ses relevés bancaires des deux dernières années. Il a obtenu un taux fixe à 9%.

- Un couple canadien a négocié directement avec un promoteur qui proposait une solution interne incluant paiement échelonné sur trois ans sans recours à la banque. Le processus fut accéléré grâce à leurs preuves de fonds canadiens.

Conditions générales d’éligibilité :

Liste des conditions fréquemment demandées par les institutions financières dominicaines :

- Preuve d’identité (passeport valide)

- Déclaration officielle des revenus

- Historique bancaire détaillé (généralement deux ans)

- Références bancaires

- Justificatif légal concernant l’origine des fonds

- Relevé bancaire récent

- Déclarations fiscales (deux dernières années)

Avantages principaux :

- Accès sécurisé au marché local

- Possibilité d’exonérations fiscales sous certaines conditions

Inconvénients majeurs :

- Apports personnels élevés exigés par les banques locales

- Taux parfois moins compétitifs qu’en Europe ou Amérique du Nord

Conseils pratiques pour optimiser le processus :

- Constituer un dossier financier complet dès le début.

- Privilégier une banque locale ayant l’habitude du public étranger.

- Comparer systématiquement les offres entre organismes locaux et options internationales.

- Envisager une négociation directe avec le promoteur si votre profil ne convient pas aux exigences bancaires classiques.

- Consulter un conseiller fiscal afin d’optimiser vos exonérations potentielles.

Pour maximiser vos chances, préparez tous vos documents en amont, faites jouer la concurrence entre établissements financiers locaux/internationaux, et sollicitez systématiquement conseils juridiques spécialisés avant toute signature.

Bon à savoir :

Les banques locales comme Banco Popular proposent des prêts hypothécaires aux non-résidents avec des taux d’intérêt compétitifs allant de 6 à 9 %, mais des entreprises comme Inter-American Finance offrent souvent plus de flexibilité en termes d’exigences documentaires. Pour optimiser le processus, il est conseillé de préparer des relevés bancaires traduits et de se renseigner sur les politiques de change avant de solliciter un financement.

Prêt à franchir le pas de l’expatriation mais ne savez pas par où commencer ? Laissez-moi vous guider à travers ce processus passionnant pour faire de votre projet un succès. Entrez en contact dès maintenant pour recevoir des conseils d’experts et bénéficier de toutes les informations nécessaires pour une transition en douceur vers votre nouvelle vie à l’étranger. N’hésitez pas à me contacter pour toutes vos questions et faire le premier pas vers votre nouvelle aventure.

Décharge de responsabilité : Les informations fournies sur ce site web sont présentées à titre informatif uniquement et ne constituent en aucun cas des conseils financiers, juridiques ou professionnels. Nous vous encourageons à consulter des experts qualifiés avant de prendre des décisions d'investissement, immobilières ou d'expatriation. Bien que nous nous efforcions de maintenir des informations à jour et précises, nous ne garantissons pas l'exhaustivité, l'exactitude ou l'actualité des contenus proposés. L'investissement et l'expatriation comportant des risques, nous déclinons toute responsabilité pour les pertes ou dommages éventuels découlant de l'utilisation de ce site. Votre utilisation de ce site confirme votre acceptation de ces conditions et votre compréhension des risques associés.

Découvrez mes dernières interventions dans la presse écrite, où j'aborde divers sujets.